2024年版

(2024년판)

惣菜白書

(반찬 백서)

拡大編集版

(확대 편집판)

-ダイジェスト版-

(다이제스트판)

一般社団法人 日本惣菜協会

(일반사단법인 일본 반찬 협회)

調査対象期間 2023年1月~2023年12月

(조사 대상 기간: 2023년 1월~2023년 12월)

분석 및 시사점

- 이 문서는 일본惣菜협회(日本惣菜協会) 가 발간한 2024년판 '반찬 백서(惣菜白書)' 로 보인다.

- '확대 편집판(拡大編集版)' 이라는 점에서 일반 판보다 더 많은 데이터와 분석이 포함된 확장판일 가능성이 높다.

- '다이제스트판(ダイジェスト版)' 은 요약본을 의미하므로, 이 문서는 전체 백서의 핵심 내용을 간추린 버전으로 보인다.

- 조사 대상 기간(2023년 1월~12월) 이므로, 2023년 일본 반찬(HMR) 시장의 주요 트렌드와 데이터를 정리한 보고서일 가능성이 크다.

📖 「2024年版 惣菜白書 拡大編集版 」収録内容(目次)

(2024년판 반찬 백서 확대 편집판 수록 내용 (목차))

📌 제1장: 중식(惣菜) 시장 동향

1️⃣ 惣菜市場 (반찬 시장)

- (1) 2023년 반찬 시장 개요

- (2) 카테고리별 반찬 시장

- (3) 업종별 반찬 시장 동향

2️⃣ 業態別に見る惣菜販売の状況 (업태별 반찬 판매 상황)

- (1) 반찬 판매 운영 방식

- (2) 생鮮 3류(육류, 채소, 생선) 매장의 반찬 판매

- (3) 3년 후(2026년) 반찬 시장 매출 전망

- (4) 업태별 반찬 판매 전망

- (5) 국산 원료 사용 비율

- (6) 점포별 주요 소비층 연령 분석

- (7) 카테고리별 판매 현황

- (8) 카테고리별 판매 예측

- (9) 맞춤형 반찬 판매

- (10) 테이크아웃 반찬

- (11) 앞으로 성장할 반찬 카테고리

- (12) 앞으로 성장할 가격대

- (13) 현재 반찬 시장에서 이루어지고 있는 시책

📌 제2장: 반찬 기업의 경영 동향

1️⃣ 調査対象企業の経営動向 (조사 대상 기업의 경영 동향)

- (1) 기업 개요

- (2) 직원 수

- (3) 공장

- (4) 점포

2️⃣ 惣菜部門売上高と収支 (반찬 부문 매출과 수익)

- (1) 반찬 부문 매출

- (2) 반찬 부문 수익

3️⃣ 惣菜部門の製造・販売・配送 (반찬 부문의 제조, 판매, 배송)

- (1) 제조

- (2) 판매

- (3) 배송

4️⃣ 経営における取り組み (경영 전략)

- (1) 경영 과제

- (2) SDGs 실천 노력

- (3) 일본惣菜협회의 경영 과제 및 미래 이슈

📌 제3장: 반찬 기업 10사의 경영 전략

- 소개된 기업 리스트:

- (株)クック・チャム

- (株)オリジン東秀

- (株)デリヤ

- (株)玉子屋

- (株)ロック・フィールド

- その他 5社

📌 제4장: 소비자 동향

1️⃣ 惣菜の利用状況 (반찬 이용 현황)

- (1) 최근 1년간 구매 빈도

- (2) 최근 1년간 구매량

- (3) 최근 1년간 구매 장소

- (4) 최근 1년간 반찬 이용 방법

- (5) 용기(패키징) 이용 현황

2️⃣ 惣菜購入に関する時系列分析 (반찬 구매에 대한 시계열 분석)

- (1) 1회당 구매 개수

- (2) 1회당 구매 금액

- (3) 월평균 구매 횟수

- (4) 가격 변화

- (5) 소비자 구매 행동

- (6) 원산지 표시 확인 여부

- (7) 알레르기 정보 표시 확인 여부

- (8) 반찬 선택 기준

- (9) 구매 기회 증가 요인

3️⃣ 惣菜に関する意見 (반찬에 대한 의견)

- (1) 반찬 제품 평가

- (2) 판매 가격

- (3) 이용의 편리성

4️⃣ 食全般に関する意識と動向 (식품 전반에 대한 인식과 동향)

- (1) 최근 2~3년간 식생활 변화

- (2) 식품 안전과 안심

- (3) 테이크아웃(포장) 및 배달 이용 변화

5️⃣ 惣菜商品別の動向 (반찬 품목별 동향)

- (1) 밀키트

- (2) 오세치(명절 음식)

- (3) 냉장 반찬

- (4) 냉동 반찬

📌 참고자료

- 반찬 시장 규모에 대한 추정치

- 외식율 변화

- 반찬의 역사

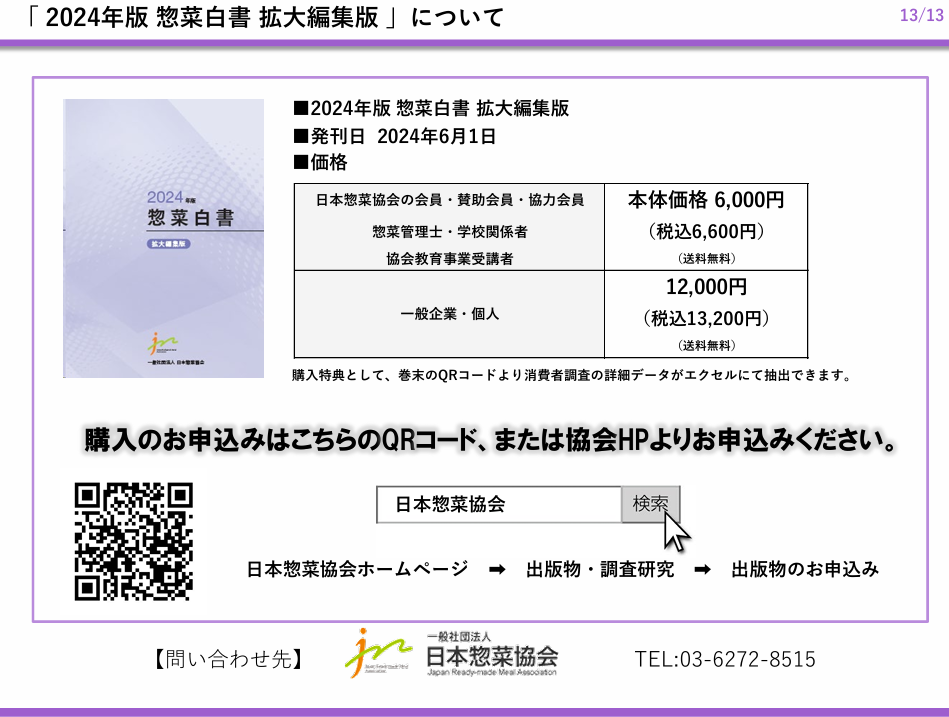

📖 「2024년판 반찬 백서 확대 편집판」에 대하여

일반사단법인 일본반찬협회는 1980년부터 반찬(惣菜)에 관한 조사 연구를 시작하여, 반찬 업태별 시장 규모, 사업자 동향, 소비자 동향 등을 정리한 「반찬 백서(惣菜白書)」 를 매년 발간해 왔으며, 올해로 20년째를 맞이하였습니다.

「반찬 백서」는 반찬이 현대인의 식생활에서 필수적인 사회적 인프라로 성장 해 온 과정을 매년 추적하고, 업계의 현황을 종합적으로 파악하여 정리하는 동시에 정부 기관에서도 참고 자료로 활용되고 있습니다. 반찬 업계 유일의 기초 데이터 모음집으로, 행정 기관, 대학, 연구 기관, 언론 등 업계 외부에서도 많은 주목을 받고 있습니다.

📈 2023년 반찬 시장 규모는 전년 대비 +4.9% 증가하여 10조 9,827억 엔을 기록하였습니다.

- 2020년 코로나19 확산의 영향으로 10조 엔 이하로 감소했지만, 이후 꾸준히 회복하여 11조 엔 돌파를 눈앞에 두고 있습니다.

💡 우리 협회는 업계 과제 해결을 위해 정부와 협력하여 노력하고 있습니다

- 「생산성 향상」 및 「노동력 부족 문제」 대응

- 농림수산성, 경제산업성 등 행정 기관과 협력하여 정책 추진

- 일본의 풍부한 식문화를 보존하고 계승하는 필수 산업으로서 반찬 업계 발전에 기여

📖 마지막으로

「2024년판 반찬 백서 확대 편집판」이 새로운 인사이트를 더하여, 사업 계획 및 제품 개발에 도움이 되기를 바랍니다.

끝으로, 조사에 협력해 주신 모든 분들께 깊이 감사드립니다.

📌 분석 및 시사점

1️⃣ 2023년 일본 반찬 시장 규모 10조 9,827억 엔 → 코로나19 이전 수준 회복

2️⃣ 2024년 11조 엔 돌파 전망 → 지속 성장하는 시장

3️⃣ 노동력 부족, 생산성 향상이 주요 과제

4️⃣ 정부 기관과 협력하여 업계 지원 → 정책적 대응 강화

5️⃣ HMR(가정 간편식) 시장 성장 기회

📌 결론

일본의 반찬(HMR) 시장이 코로나 이후 완전히 회복되고 있으며, 향후 지속 성장 가능성이 높음.

📌惣菜の定義 (반찬의 정의)

일본에서 ‘惣菜(반찬)’의 개념을 어떻게 정의하는지 정리한 내용

📌 일본惣菜협회의 공식 정의

시판 도시락 및 반찬 등은 가정 외에서 조리·가공되어, 가정이나 직장, 학교, 옥외 등에서 가져가 바로 먹을 수 있는(추가 가열 없이 섭취 가능한) 조리된 식품이다.

단, 비교적 보존성이 높은 포장惣菜(袋物惣菜) 은 포함되지만, 조리 냉동식품 및 레토르트 식품(즉석 가열식품)은 포함되지 않는다.

📌惣菜の種類 (반찬의 종류)

✔ 米飯類 (쌀밥류)

➡ 弁当 (도시락), おにぎり (주먹밥), 寿司 (스시) 등

✔ 調理パン (조리된 빵류)

➡ サンドイッチ (샌드위치), コロッケパン (고로케빵) 등

✔ 調理麺 (조리된 면류)

➡ 調理済やきそば (조리된 야키소바), うどん (우동), そば (소바), スパゲティ (스파게티) 등

✔ 一般惣菜 (일반 반찬류)

➡ 和・洋・中華惣菜 (일본식·서양식·중식 반찬), 煮物 (조림), 焼き物 (구이), 炒め物 (볶음), 揚げ物 (튀김), 蒸し物 (찜), 和え物 (무침), 酢の物 (초절임), サラダ (샐러드) 등

✔ 袋物惣菜 (포장惣菜)

➡ パウチ入りポテトサラダ等のサラダ (포장된 감자 샐러드 등), 肉じゃが (니쿠자가, 일본식 감자조림), 焼魚・煮魚 (생선구이 및 생선조림) 등

📌 분석 및 시사점

✅ 1. 일본惣菜협회의 공식 정의

- 일본에서는 惣菜(반찬) 을 즉석 섭취 가능 하면서도 보존성이 높은 포장 반찬까지 포함

- 그러나 냉동식품 및 레토르트 식품(즉석 가열식품)은 제외

✅ 2. 반찬의 주요 카테고리

- 도시락 & 주먹밥(米飯類) → 편의점, 슈퍼마켓에서 판매 증가

- 조리된 빵 & 면류(調理パン・調理麺) → 서구화된 간편식 증가 반영

- 일반 반찬(一般惣菜) → 한식, 중식, 양식 포함 다양한 요리 가능

- 포장惣菜(袋物惣菜) → 장기 보관 가능, 소포장 트렌드 반영

✅ 3. 한국 HMR(가정 간편식) 시장과 비교 가능

- 일본은 '즉석 섭취' 가능 여부 를 기준으로 반찬을 구분

- 한국은 반조리 및 즉석 조리 제품도 HMR 범주에 포함하는 경우 많음

- 일본에서 냉동 및 레토르트 제품을 제외하는 이유는 신선식 중심의 시장 특성 때문

📌 결론

일본의 惣菜(반찬) 시장은 '신선한 즉석 섭취 가능 제품'을 중심으로 발전

한국의 HMR(가정 간편식) 시장과 차별점이 있으며, 소비 트렌드 분석에 참고 가능

📌 業態の定義 (업태의 정의)

(일본惣菜협회가 정의한 반찬 판매 업태 구분 기준)

📌 업태별 정의 (각 업태 설명 및 번역)

1️⃣ 惣菜専門店 (반찬 전문점)

- 반찬 전문점 (惣菜販売店), 테이크아웃 도시락 전문점, 배달 도시락점, 역 도시락점, 스시 판매점, 주먹밥 판매점

- 이트인 병설형 반찬점 (매장에서 식사 가능)

- 주문 후 조리형 반찬점 (즉석 조리 후 판매)

- 기타 소매점 (테넌트 매장)

- 특정 음식 판매 전문점 (예: 주먹밥, 스시, 고로케, 도시락 판매 정육점, 조리빵 판매점)

❌ 단, 패스트푸드 테이크아웃 및 외식 도시락은 포함되지 않음

2️⃣ 百貨店 (백화점)

백화점 내에서 조리된 반찬(惣菜)을 판매하는 사업장으로 아래 조건을 충족해야 함:

✔ 셀프서비스 매장이 아님

✔ 식품 매출 중 반찬 판매 비중이 10% 이상 70% 미만

✔ 직원 수 50명 이상

✅ ※ 백화점 내 테넌트 반찬 매장도 포함됨

3️⃣ 総合スーパー (종합 슈퍼마켓, 대형마트)

- 의류, 가전 등 다양한 제품을 판매하며, 반찬 매출이 전체 소매 매출의 10% 이상 70% 미만

- 직원 수 50명 이상

4️⃣ 食料品スーパー (식품 슈퍼마켓)

- 전체 식품 매출 중 반찬 판매 비중이 70% 이상인 슈퍼마켓

- 매장 면적 250㎡ 이상

5️⃣ コンビニエンスストア (CVS, 편의점)

✔ 매장 면적 30㎡ 이상 250㎡ 미만

✔ 반찬 판매 포함

✔ 운영 시간 14시간 이상

📌 분석 및 시사점

✅ 1. 반찬(HMR) 판매 업태별 구분이 매우 명확

- 일본은 반찬 판매점과 외식(패스트푸드, 테이크아웃) 매장을 엄격하게 구분

- 반찬 매출 비중(10% 이상 70% 미만 등) 기준을 명확히 적용

✅ 2. 일본 대형마트와 편의점의 반찬 판매 비중 증가

- 종합 슈퍼(대형마트)와 편의점에서도 반찬 판매가 꾸준히 증가

- 한국 편의점 도시락 시장과 유사한 흐름

✅ 3. 한국 HMR 시장과 비교할 때, 편의점 및 슈퍼마켓 반찬 카테고리 확대 가능성

- 일본은 백화점 내 반찬 전문 테넌트가 활발

- 한국은 대형마트·편의점의 HMR 시장이 급성장 중

📌 결론

일본 반찬 시장은 매장 유형별로 명확하게 구분되며, 편의점 및 슈퍼마켓의 반찬 비중 증가 추세

📊 일본惣菜(중식) 시장 추이 (2021~2023년)

📌 그래프 데이터 분석

- 2021년: 10조 1,149억 엔

- 2022년: 10조 4,652억 엔 (+3.47%)

- 2023년: 10조 9,827억 엔 (+4.94%)

✔ 3년 연속 시장 성장

✔ 2021년 대비 2023년 시장 규모 약 8.6% 증가

✔ 2023년 시장 규모 11조 엔 돌파 임박

📌 분석 및 시사점

✅ 1. 일본惣菜(HMR) 시장 지속 성장 중

- 코로나19 이후 소비 회복 → 2023년에는 10.9조 엔으로 급성장

- 배달 & HMR(가정 간편식) 증가가 주요 요인

✅ 2. 2024년 11조 엔 돌파 예상

- 일본惣菜협회도 2024년 시장 규모 11조 엔 돌파 전망

- HMR, 밀키트, 편의점 도시락 등 성장 가능성 큼

✅ 3. 한국 HMR 시장과 비교하면?

- 한국도 편의점 도시락 & 밀키트 시장 급성장 중

- 일본의 슈퍼마켓惣菜 & 테이크아웃惣菜 확대 전략 참고 가능

📌 결론

- 일본惣菜(HMR) 시장은 코로나19 이후 완전히 회복 & 성장세 지속

- 2024년 이후에도 편의점·슈퍼마켓惣菜 & 배달 시장 성장 기대

📊 일본 식시장 추이 (2013~2022년)

📌 주요 분석 포인트

✅ 1. 일본 식시장(HMR 포함) 지속 성장 중

- 2013년 대비 2022년 내식 시장 13.8% 성장

- 2013년 대비 2022년 중식(HMR) 시장 17.6% 성장

→ HMR(惣菜) 시장이 가장 빠르게 성장 - 외식 시장 데이터는 미공개 (2024년 업데이트 예정)

✅ 2. HMR(惣菜) 시장이 가장 빠르게 성장

- 2013년 8조 8,962억 엔 → 2022년 10조 4,652억 엔 (17.6% 증가)

- 내식보다 성장률이 높음 → 편의점·슈퍼마켓惣菜 시장 확대 영향

✅ 3. 2023~2024년 전망

- 2023년 중식(HMR) 시장 10.9조 엔 (2022년 대비 추가 성장)

- 2024년 이후에도 슈퍼마켓惣菜 & 밀키트 시장 확장 가능성 큼

📌 한국 HMR 시장과 비교하면?

✔ 일본과 마찬가지로 한국도 내식 감소 & HMR 성장 중

✔ 한국은 편의점 도시락, 밀키트, 가정식 대체식(HMR) 성장 폭 큼

✔ 일본보다 배달(外食) 시장이 더 강한 편 → 한국형 배달 HMR 시장 주목

📌 결론

- 일본惣菜(HMR) 시장 성장 속도 > 내식 시장 성장 속도

- 2024년 이후에도 성장세 지속될 가능성 큼

- 한국도 HMR 시장이 빠르게 성장 중 → 일본 시장 분석을 통해 전략 참고 가능

📊 일본惣菜(중식) 시장 성장 데이터 (2021~2023년)

📌 주요 분석 포인트

1️⃣ 惣菜(HMR) 시장 지속 성장, 2023년 +4.9% 증가

- 2023년 시장 규모 10조 9,827억 엔, 2024년 11조 엔 돌파 전망

- 코로나 이후 외식보다 HMR(슈퍼마켓惣菜 & 편의점惣菜) 수요 증가

2️⃣ 연평균 3~5% 성장률 유지 → 안정적인 시장 확대

- 2021년 +3.0% 성장, 2022년 +3.5% 성장, 2023년 +4.9% 성장

- HMR(惣菜) 시장이 내식(内食)보다 빠르게 성장 중

3️⃣ 2024년 이후 전망

- 일본惣菜협회에 따르면, 2024년 이후 시장 추이도 지속 성장 예상

- 편의점·슈퍼마켓惣菜, 밀키트, 테이크아웃 반찬 수요 증가

📌 한국 HMR 시장과 비교하면?

✔ 한국도 HMR 시장 급성장 중 (편의점 도시락 & 밀키트 시장 확대)

✔ 일본은 슈퍼마켓惣菜·편의점惣菜 강세 → 한국과 차이점 존재

✔ 한국은 배달(外食) 시장도 빠르게 성장 → 일본보다 배달 중심 HMR 시장 가능성 큼

📌 결론

- 일본惣菜(HMR) 시장 지속 성장, 2024년 11조 엔 돌파 예상

- 한국도 HMR 시장 급성장 중 → 일본의 트렌드 분석이 중요

- 편의점·슈퍼마켓惣菜 + 밀키트 시장 확대 전략 필요

📊 일본 식시장 추이 (2013년 대비)

📌 그래프 분석

📈 2013년을 100% 기준으로 하여 내식(内食), 중식(中食,惣菜), 외식(外食), 전체 식시장 변화를 나타낸 그래프

- 중식(惣菜, HMR) 시장: 117.6% 성장 (2013년 대비 최고 성장률)

- 내식(内食) 시장: 113.8% 성장

- 외식(外食) 시장: 96.0% 감소

- 전체 식시장 규모: 70.6% 감소 (외식시장 위축 영향)

📌 주요 분석 포인트

✅ 1. HMR(中食) 시장이 가장 빠르게 성장 (+17.6%)

- 2013년 대비 17.6% 성장 → 편의점·슈퍼마켓惣菜 시장 확장 영향

- 코로나 이후 외식 감소 → HMR(惣菜) 대체 효과 발생

✅ 2. 내식(内食) 시장도 성장 (+13.8%)

- 내식도 증가했지만, HMR(惣菜)보다 성장률은 낮음

- HMR 시장이 내식과 외식의 중간 형태로 자리 잡으며 영향력 확대

✅ 3. 외식(外食) 시장 감소 (-4.0%)

- 2020년 이후 외식시장 급감 → 코로나19 영향으로 큰 타격

- 2022년 외식 시장 2013년 대비 96.0% 수준으로 감소

- 외식 소비 일부가 HMR 시장으로 전환된 것으로 분석

✅ 4. 전체 식시장 규모 감소 (-29.4%)

- 외식 시장 축소로 인해 전체 식시장 규모도 줄어듦 (70.6%)

- 하지만 HMR 시장의 성장은 계속됨

📌 한국 HMR 시장과 비교하면?

✔ 한국도 내식(HMR 포함) 시장 성장 중

✔ 일본은 편의점·슈퍼惣菜 중심, 한국은 밀키트·배달 HMR 강세

✔ 한국도 외식 감소 & HMR 시장 확대 중 → 일본과 유사한 트렌드 진행

📌 결론

- 일본 HMR 시장(中食)이 가장 빠르게 성장, 내식보다 성장률 높음

- 외식시장 감소로 인해 전체 식시장은 위축되었지만, HMR 시장의 중요성이 증가

- 한국 HMR 시장도 유사한 패턴 진행 중 → 일본 시장 분석을 통해 미래 전략 수립 가능

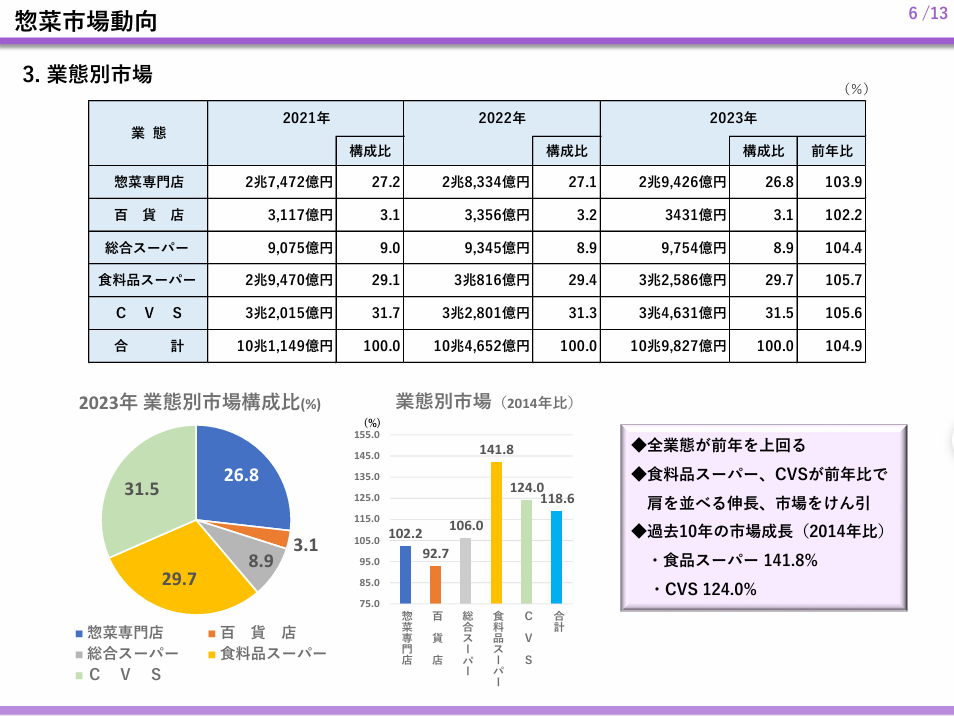

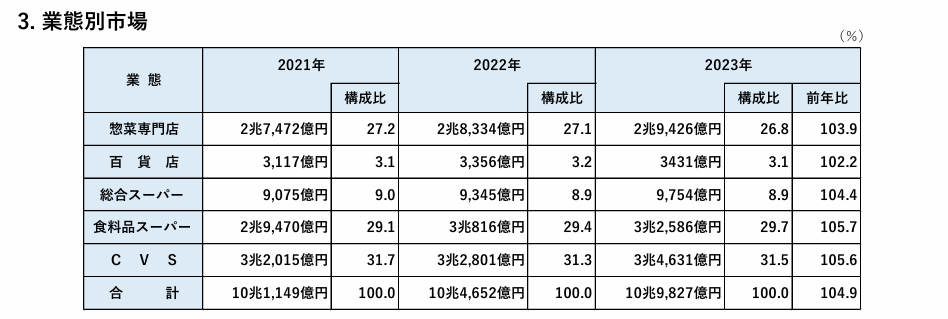

📊 일본惣菜(중식) 시장 – 업태별 시장 규모 (2021~2023년)

📌 주요 분석 포인트

✅ 1. 편의점惣菜(CVS) 시장이 가장 크고, 지속 성장 중

- 2023년 3조 4,631억 엔, 전체 시장의 31.5% 차지

- 전년 대비 +5.6% 성장 → HMR(가정 간편식) 트렌드 영향

- 편의점 도시락 & 반찬 판매 증가 → 즉석식품 소비 확대

✅ 2. 식품 슈퍼마켓(食料品スーパー) 시장도 급성장

- 2023년 3조 2,586억 엔, 전체 시장의 29.7%

- 전년 대비 +5.7% 성장 → 가정용惣菜 소비 증가

- 슈퍼마켓惣菜 & 밀키트, HMR 판매 증가 영향

✅ 3. 대형마트(総合スーパー) 시장도 꾸준한 성장

- 2023년 9,754억 엔, 전체 시장의 8.9%

- 전년 대비 +4.4% 성장 → 가성비 높은惣菜 인기 지속

✅ 4. 백화점惣菜 매장은 성장은 있지만 점유율은 낮음

- 2023년 3,431억 엔, 전체 시장의 3.1%

- 전년 대비 +2.2% 성장 → 프리미엄惣菜 소비 증가

✅ 5. 반찬 전문점(惣菜専門店) 시장도 성장세 유지

- 2023년 2조 9,426억 엔, 전체 시장의 26.8%

- 전년 대비 +3.9% 성장 → 고품질, 전문점惣菜 인기 지속

📌 한국 HMR 시장과 비교하면?

✔ 일본 편의점惣菜 시장이 가장 크고 성장세 유지 → 한국 편의점 도시락 시장과 유사

✔ 일본 슈퍼마켓惣菜 & 밀키트 성장 → 한국도 대형마트 HMR 시장 확대 가능성 큼

✔ 한국은 배달(外食) HMR 비중이 더 큼 → 일본과 차이점 존재

📌 결론

- 일본惣菜 시장, 편의점惣菜(CVS) & 슈퍼마켓惣菜(食料品スーパー) 시장 중심으로 성장

- 2024년 이후에도 편의점 & 슈퍼惣菜 시장 확대 예상

- 한국도 편의점 도시락 & 밀키트 시장 성장 중 → 일본 시장 전략 참고 가능

📊 2023년 일본惣菜(중식) 시장 – 업태별 시장 점유율 분석

📌 원형 그래프 데이터 분석

- 惣菜専門店 (반찬 전문점): 26.8%

- 百貨店 (백화점惣菜 매장): 3.1%

- 総合スーパー (대형마트, 종합 슈퍼마켓): 8.9%

- 食料品スーパー (식품 슈퍼마켓): 29.7%

- CVS (편의점惣菜): 31.5%

✅ 편의점惣菜(CVS) 시장이 가장 크고, 전체의 31.5% 차지

✅ 식품 슈퍼마켓(食料品スーパー)도 29.7%로 강세

✅ 반찬 전문점(惣菜専門店) 26.8%로 지속적인 영향력 유지

✅ 백화점惣菜 시장(3.1%)은 규모가 작지만 프리미엄 시장 중심

📌 주요 분석 포인트

1️⃣ 편의점惣菜(CVS) 시장이 가장 큰 비중 (31.5%)

- 즉석식품 & 도시락 & 반찬 소비 증가

- 편의점에서 간편식 & 밀키트 구매 증가 → HMR 시장 성장 반영

2️⃣ 식품 슈퍼마켓(食料品スーパー) 시장도 강세 (29.7%)

- 슈퍼마켓惣菜 & 밀키트 소비 증가

- 가정 내 소비 증가 → HMR & 간편식 수요 확대

3️⃣ 반찬 전문점(惣菜専門店)도 주요 시장 (26.8%)

- 전문점에서 구매하는 신선惣菜 여전히 인기

- 고품질 & 차별화된 반찬을 찾는 소비자 증가

4️⃣ 백화점惣菜 시장은 제한적 (3.1%)

- 프리미엄惣菜 중심으로 운영 → 고급 소비층 타겟

- 일반 소비자보다는 특수한 니즈를 가진 고객층이 이용

📌 한국 HMR 시장과 비교하면?

✔ 한국도 편의점 HMR(도시락, 삼각김밥, 밀키트) 시장 확대 중

✔ 한국은 대형마트惣菜(HMR) 비중이 일본보다 더 클 가능성 있음

✔ 한국은 배달(外食) 시장 비중이 높음 → 일본과 차이점 존재

📌 결론

- 일본惣菜(HMR) 시장은 편의점惣菜(CVS) & 슈퍼마켓惣菜 중심으로 성장

- 한국도 편의점 & 대형마트惣菜 시장이 성장 중 → 일본의 전략 참고 가능

- 2024년 이후에도 편의점 & 슈퍼惣菜 시장 확대 전망

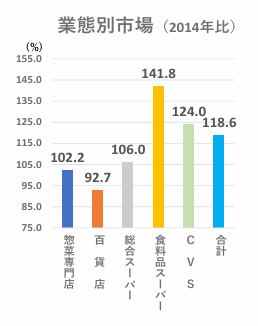

📊 일본惣菜(중식) 시장 – 업태별 성장률 (2014년 대비)

📌 주요 분석 포인트

1️⃣ 식품 슈퍼마켓(食料品スーパー) 시장이 가장 빠르게 성장 (141.8%)

- 슈퍼惣菜 & 밀키트 판매 증가 → 가정 내 소비 확산

- 일본 내 저출산·고령화 영향 → 간편한 식사 수요 증가

2️⃣ 편의점惣菜(CVS) 시장도 급성장 (124.0%)

- 즉석식품, 도시락, 삼각김밥 등 소비 증가

- 편의점에서 간편식 구매 → 바쁜 직장인 & 1인 가구 중심

3️⃣ 반찬 전문점(惣菜専門店) 성장률 정체 (102.2%)

- 전문점에서 반찬을 직접 사는 소비자 감소 → 편의점·슈퍼마켓惣菜으로 이동

4️⃣ 백화점惣菜 시장은 유일하게 축소 (92.7%)

- 프리미엄惣菜 소비 감소 → 대중적인 HMR 소비 증가 영향

- 경기 침체 영향으로 고급惣菜 구매 감소

📌 한국 HMR 시장과 비교하면?

✔ 한국도 편의점 HMR(도시락, 밀키트) 시장이 급성장 중 → 일본과 유사한 패턴

✔ 한국은 대형마트惣菜(HMR) 비중이 더 클 가능성 있음

✔ 일본은 반찬 전문점 성장 둔화 → 한국도 유사한 흐름 가능

📌 결론

- 일본惣菜(HMR) 시장은 슈퍼마켓惣菜 & 편의점惣菜 중심으로 성장

- 백화점惣菜 시장은 축소, 반찬 전문점 시장은 정체 → 소비 트렌드 변화 반영

- 한국도 편의점 & 대형마트惣菜 시장 확대 중 → 일본 시장 전략 참고 가능

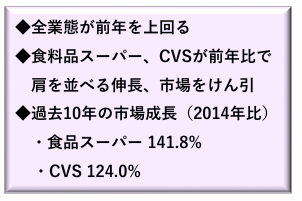

📌 일본惣菜 시장의 성장 개요

✅ ◆ 모든 업태가 전년 대비 성장

✅ ◆ 식품 슈퍼마켓(食料品スーパー)과 편의점(CVS)이 전년 대비 높은 성장률 기록 → 시장 성장 주도

✅ ◆ 최근 10년간 시장 성장률 (2014년 대비)

- 식품 슈퍼마켓 (食料品スーパー): +141.8% 성장

- 편의점 (CVS): +124.0% 성장

📌 주요 분석 포인트

1️⃣ 모든 업태가 성장, 특히 식품 슈퍼마켓 & 편의점惣菜 시장이 가장 빠르게 성장

- 편의점惣菜 & 슈퍼마켓惣菜 소비 증가 → 간편식 트렌드 확산

- HMR(가정 간편식), 밀키트, 도시락 소비 증가 영향

2️⃣ 10년간 가장 큰 성장 → 식품 슈퍼마켓(141.8%) & 편의점(124.0%)

- 슈퍼마켓惣菜 → 가정 내 소비 증가 (맞벌이·고령층 중심 소비 증가)

- 편의점惣菜 → 1인 가구 & 바쁜 직장인 중심으로 즉석식 수요 증가

📌 한국 HMR 시장과 비교하면?

✔ 한국도 편의점 HMR(도시락, 밀키트) 시장 급성장 → 일본과 유사

✔ 한국은 대형마트惣菜 시장도 성장 중 → 일본 슈퍼마켓惣菜 성장과 비슷한 흐름

✔ 한국은 배달(外食) 시장 비중이 더 큼 → 일본보다 배달 HMR 시장이 강세

📌 결론

- 일본惣菜(HMR) 시장은 편의점惣菜 & 슈퍼마켓惣菜이 성장 주도

- 한국도 편의점 & 대형마트惣菜 시장 확대 중 → 일본 시장 전략 참고 가능

- 2024년 이후에도 편의점 & 슈퍼惣菜 시장 지속 성장 전망

📈 한국 가정간편식(HMR) 시장 규모 추이

- 2016년: 2조 2,542억 원농림축산식품부+1ATFIS+1

- 2017년: 2조 7,421억 원 (전년 대비 20.9% 증가)농림축산식품부

- 2018년: 3조 2,164억 원 (전년 대비 17.3% 증가)

- 2019년: 3조 4,600억 원기상청+1식품의약품안전처+1

- 2022년: 5조 원KREI

- 2023년: 6조 5,300억 원Emforce

참고: 2016년 데이터는 농림축산식품부 발표 자료, 20172018년 데이터는 한국농촌경제연구원(KREI) 추정치, 2019년 데이터는 한국해양수산개발원(KMI) 자료, 20222023년 데이터는 한국농촌경제연구원(KREI) '2024 식품외식산업 7대 이슈' 보고서에 기반합니다.농림축산식품부+2KREI+2ATFIS+2

📊 품목별 시장 구성 (2017년 기준)

- 즉석섭취식품: 52.1%농림축산식품부+1기상청+1

- 즉석조리식품: 42.0%

- 신선편의식품: 5.9%

참고: 농림축산식품부 발표 자료에 따르면, 2017년 기준으로 즉석섭취식품이 전체 가정간편식 시장의 절반 이상을 차지하고 있습니다.푸드뱅크+4농림축산식품부+4ATFIS+4

📈 연평균 성장률

- 2010년 이후: 연평균 16.1% 성장KREI+1농림축산식품부+1

- 2013년~2017년: 연평균 14.3% 성장

참고: 한국농촌경제연구원(KREI) 보고서에 따르면, 2010년 이후 가정간편식 시장은 연평균 16.1%의 성장률을 보이고 있습니다.KREI

📌 시장 성장 요인

- 1인 가구 및 맞벌이 가구 증가: 간편하고 빠른 식사에 대한 수요 증가

- 인플레이션으로 인한 외식 물가 상승: 가정 내 식사 선호도 상승비즈니스리서치인사이트

- 다양한 제품 개발: 밀키트 등 새로운 형태의 간편식 출시

참고: NielsenIQ의 '2024 한국 HMR Report'에 따르면, 소규모 가구 증가와 인플레이션으로 인해 가정간편식이 새로운 식문화 트렌드로 자리매김하고 있습니다.nielseniq.com

📌 향후 전망

한국 가정간편식 시장은 지속적인 성장이 예상되며, 2024년에는 시장 규모가 더욱 확대될 것으로 전망됩니다. 특히, 밀키트와 같은 신제품의 등장과 다양한 유통채널의 발전이 시장 성장에 긍정적인 영향을 미칠 것으로 보입니다

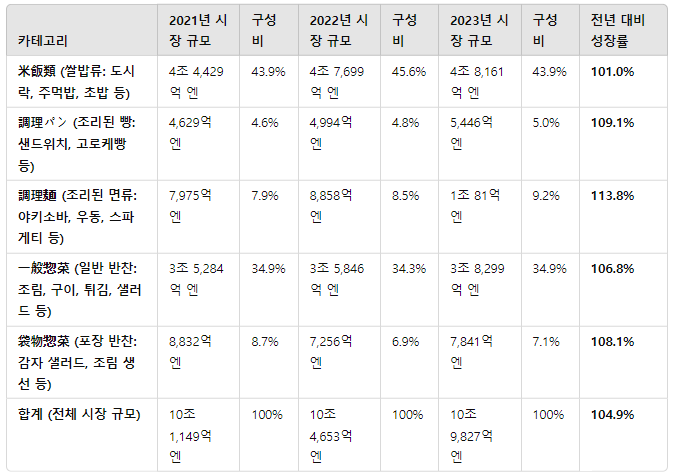

📊 일본惣菜(중식) 시장 – 카테고리별 시장 규모 (2021~2023년)

📌 주요 분석 포인트

✅ 1. 조리면(調理麺) 시장이 가장 높은 성장률 기록 (+13.8%)

- 2023년 1조 81억 엔 돌파 → 전년 대비 13.8% 증가

- 야키소바, 우동, 파스타 등 간편 조리 가능 면류 인기 상승

✅ 2. 조리된 빵(調理パン) 시장도 강한 성장 (+9.1%)

- 2023년 5,446억 엔 → 전년 대비 9.1% 증가

- 샌드위치, 고로케빵 등 간편한 한 끼 식사 대체 수요 증가

✅ 3. 일반 반찬(一般惣菜) 시장도 지속 성장 (+6.8%)

- 튀김, 샐러드, 무침류 등 가정 내 반찬 소비 증가 영향

- 편의점 & 슈퍼惣菜 소비 확대 반영

✅ 4. 포장 반찬(袋物惣菜) 시장도 성장세 (+8.1%)

- 장기 보관 가능한 포장惣菜 제품 확대 → 소비자 편의성 증대

✅ 5. 쌀밥류(米飯類) 시장 규모는 가장 크지만 성장률은 둔화 (+1.0%)

- 전체 시장의 43.9% 차지 → 가장 큰 카테고리 유지

- 도시락, 초밥 등은 꾸준한 수요 있지만 성장 속도는 낮음

📌 한국 HMR 시장과 비교하면?

✔ 한국도 즉석밥 & 밀키트 시장이 급성장 중 → 일본 쌀밥류(米飯類) 시장과 유사한 흐름

✔ 한국도 조리면(調理麺) 시장 확대 중 → 컵라면 & 간편 조리면 인기 상승

✔ 일본은 포장惣菜(袋物惣菜) 시장이 크지만, 한국은 밀키트 & 냉장 HMR 비중이 더 클 가능성

📌 결론

- 일본惣菜(HMR) 시장은 조리면 & 조리빵 카테고리가 가장 빠르게 성장 중

- 쌀밥류(도시락, 초밥)는 여전히 가장 큰 시장이지만 성장 속도는 둔화

- 한국 HMR 시장도 간편식 중심으로 확대 중 → 일본 시장 트렌드 분석이 중요

📊 2023년 일본惣菜(중식) 시장 – 카테고리별 점유율 분석

📌 주요 분석 포인트

1️⃣ 쌀밥류(米飯類)가 가장 큰 시장 (43.9%)

- 도시락, 주먹밥, 초밥 등 즉석 섭취 가능 제품 중심으로 소비 증가

- 편의점 & 슈퍼마켓惣菜에서 도시락 판매량이 가장 많음

2️⃣ 일반 반찬(一般惣菜) 시장도 강세 (34.9%)

- 가정 내 반찬 소비 증가 → 튀김, 샐러드, 찜요리 등 수요 증가

- 슈퍼마켓惣菜 & 테이크아웃惣菜 시장 성장 영향

3️⃣ 조리면(調理麺) 시장이 빠르게 성장 (9.2%)

- 야키소바, 우동, 스파게티 등 간편 면류 제품 인기 증가

- HMR(가정 간편식) 트렌드 확산

4️⃣ 조리된 빵(調理パン) 시장은 작지만 성장세 유지 (5.0%)

- 샌드위치, 고로케빵 등 편의점에서 간편하게 소비 가능

- 1인 가구 및 직장인 중심으로 수요 증가

5️⃣ 포장惣菜(袋物惣菜) 시장도 꾸준한 비중 차지 (7.1%)

- 장기 보관 가능 제품 → 감자 샐러드, 조림 생선 등 인기

- 슈퍼마켓 & 편의점惣菜에서 지속적으로 판매 증가

📌 한국 HMR 시장과 비교하면?

✔ 한국도 즉석밥 & 도시락 시장이 크며, 밀키트 & 반찬 시장 확대 중

✔ 한국은 컵라면 & 간편 면류 시장도 빠르게 성장 → 일본과 유사한 흐름

✔ 일본은 포장惣菜(袋物惣菜) 비중이 높은 편, 한국은 밀키트 & 냉장 HMR 시장이 더 클 가능성

📌 결론

- 일본惣菜(HMR) 시장에서 쌀밥류(米飯類) & 일반 반찬(一般惣菜)이 가장 큰 비중 차지

- 조리면(調理麺) & 조리빵(調理パン) 시장이 빠르게 성장 중

- 한국 HMR 시장도 간편식 중심으로 확대 중 → 일본 시장 트렌드 분석이 중요

✅ ◆ 모든 카테고리가 전년 대비 성장

✅ ◆ 조리면(調理麺) 시장이 급성장, 113.8% 성장하며 1조 엔 돌파

✅ ◆ 조리면과 함께, 조리빵(調理パン)과 포장惣菜(袋物惣菜)도 점유율 증가

📌 「2024년판惣菜백서 확대 편집판」에서는惣菜 카테고리별 시장 분석도 포함됨

📌 주요 분석 포인트

1️⃣ 조리면(調理麺) 시장이 가장 빠르게 성장 (113.8%)

- 야키소바, 우동, 스파게티 등 간편 면류 수요 증가

- 1조 엔 돌파 → 일본 HMR 시장에서 가장 주목받는 카테고리

2️⃣ 조리된 빵(調理パン) & 포장惣菜(袋物惣菜) 시장도 성장세

- 샌드위치, 고로케빵 등 간편식 선호 증가

- 포장惣菜(袋物惣菜) → 장기 보관 가능 제품 확대

3️⃣ 모든 카테고리가 성장 → 일본惣菜(HMR) 시장 지속 확대 중

- 내식(內食) 증가 & 외식(外食) 감소 영향

- 편의점惣菜, 슈퍼마켓惣菜 시장 확대 반영

📌 한국 HMR 시장과 비교하면?

✔ 한국도 간편식(즉석밥, 밀키트, 컵라면 등) 시장 확대 중 → 일본과 유사

✔ 한국도 편의점 도시락 & 조리면류 시장 성장 → 일본 시장과 비슷한 흐름

✔ 일본은 포장惣菜(袋物惣菜) 비중이 높은 편, 한국은 밀키트 & 냉장 HMR 시장이 더 큼

📌 결론

- 일본惣菜(HMR) 시장에서 조리면(調理麺) 시장이 가장 빠르게 성장 중 (113.8%)

- 조리빵(調理パン) & 포장惣菜(袋物惣菜)도 점유율 확대 중

- 한국 HMR 시장도 간편식 중심으로 확대 중 → 일본 시장 트렌드 분석이 중요

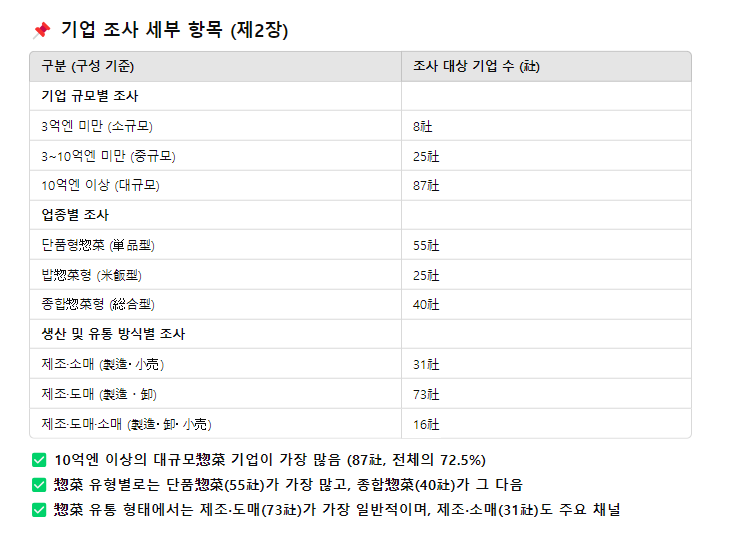

📊 일본惣菜(중식) 기업의 경영 동향 (2022년)

📌 표 데이터 분석: 2022년惣菜기업의 수익 구조

✔ 총 응답 기업 수: 110개사

✔ 수익 항목별 비중 분석

📌 주요 분석 포인트

1️⃣ 원가 부담 증가, 판매·관리비 절감으로 대응

- 2019년 대비 원가율(제조·원자재비)이 증가 (+3.9%)

- 판매·일반관리비 비율을 줄이며 손익 구조 유지

2️⃣ 규모가 작을수록 원가율(제조비)이 높고 영업이익이 낮음

- 매출 3억 엔 미만 기업 → 원가율 80.1%, 영업이익 3.3%

- 매출 10억 엔 이상 기업 → 원가율 73.0%, 영업이익 4.0%

3️⃣ 업종별 수익성 차이

- 단품형(단일 제품) & 쌀밥형(도시락) → 원가율 높음 (80% 이상)

- 종합형惣菜(다양한 제품 판매) → 판매·일반관리비 비율 높음 (30.6%)

- 제조·소매 기업 → 영업이익 5.6%로 가장 높음

📊 2022년 일본惣菜(중식) 기업 수익 구조 분석

✅ ◆ 2022년惣菜 부문 수익 구조

- "제조·원가(製造・仕入原価)" 비중: 73.1% (2019년 대비 +3.9% 증가)

- "판매·일반관리비(販売・一般管理費)" 비중: 22.9% (2019년 대비 -3.6% 감소)

- "영업이익(営業利益)" 비중: 4.0% (2019년 대비 -0.4% 감소)

✅ ◆ 규모가 클수록 "제조·원가(製造・仕入原価)" 비율이 낮아지는 경향

- 대형 기업일수록 규모의 경제 효과 발생 → 원가 부담 줄어듦

✅ ◆ 업종별 원가 차이

- 단품형(単品型), 쌀밥형(米飯型) 제품 → 제조·원가 비중 80% 이상

- 종합형惣菜(総合型) 기업 → 판매·일반관리비 비중이 30.6%로 상대적으로 높음

✅ ◆ 제조·도매(製造・卸) 기업 → 제조·원가 비중 81.7%로 가장 높음

- 그러나 "판매·일반관리비"가 다른 업종보다 낮음

📌 주요 분석 포인트

1️⃣ 제조·원가 부담 증가 (+3.9%) → 원가 절감이 기업 경쟁력의 핵심

- 2022년 원자재 가격 상승 영향

- 제조·소매 기업(総合型)이 판매·관리비 비중이 높은 이유 → 다양한 제품군 운영으로 인한 관리 비용 증가

2️⃣ 업종별 원가 차이 뚜렷

- 단품형·쌀밥형惣菜 기업 → 제조·원가 비중이 80% 이상

- 제조·도매 기업 → 제조·원가 비중이 가장 높음 (81.7%)

3️⃣ 대형 기업일수록 원가율이 낮고, 판매·관리비 비중이 높음

- 대형 기업은 규모의 경제 효과로 원가 절감 가능

- 하지만 마케팅 & 유통 비용 증가로 판매·일반관리비가 높아짐

📌 한국 HMR 시장과 비교하면?

✔ 한국도 원가 부담 증가 → 일본과 유사한 비용 구조

✔ 한국은 편의점·대형마트惣菜 시장이 크기 때문에 판매·일반관리비 부담이 클 가능성

✔ 일본은 "제조·도매(卸) 기업"의 원가 비중이 가장 높음 → 한국도 식품 원가 상승이 지속될 경우 제조기업 부담 증가 예상

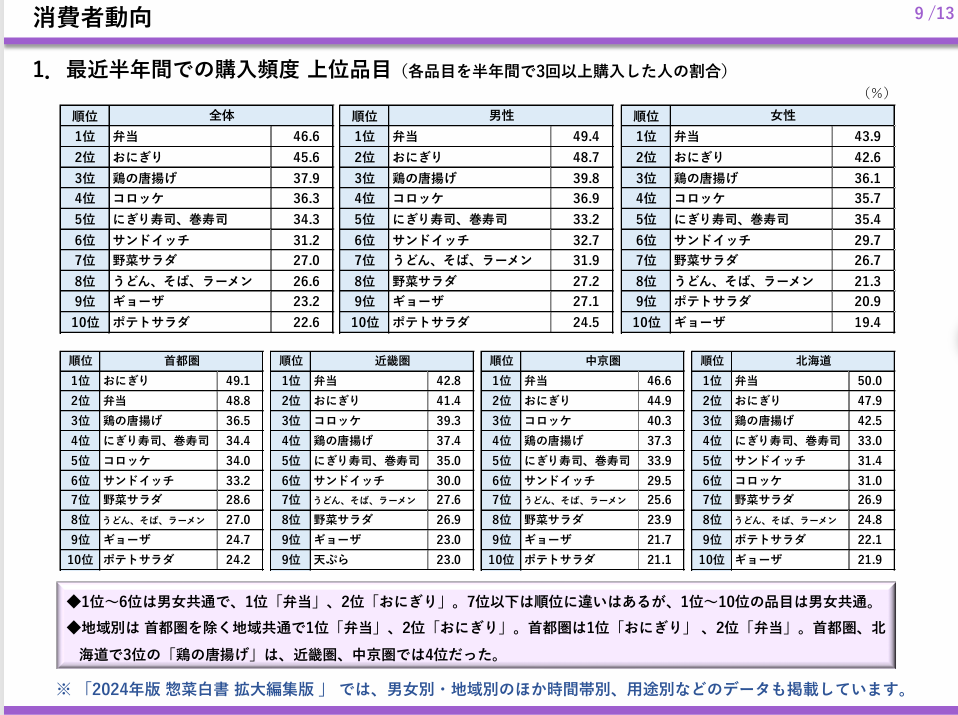

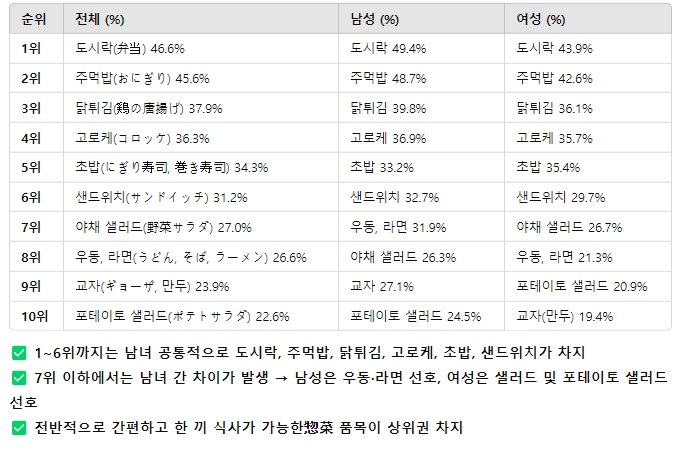

📊 일본 소비자의惣菜(중식) 구매 트렌드 분석 (2022년)

📌 최근 6개월간惣菜 구매 빈도 TOP 10 품목 (3회 이상 구매한 소비자 비율)

📌 주요 분석 포인트

1️⃣ 도시락 & 주먹밥이 모든 지역과 성별에서 가장 인기 있는惣菜

- 편의점 & 슈퍼마켓惣菜에서 도시락과 주먹밥이 매출의 상당 부분 차지

2️⃣ 닭튀김(唐揚げ)과 고로케(コロッケ)도 꾸준한 수요

- 특히 남성 소비자와 홋카이도 지역에서 인기가 높음

3️⃣ 샌드위치 & 초밥(寿司)도 상위권 유지

- 간편식으로 적합한 제품들이 전체적으로 높은 구매 빈도를 보임

4️⃣ 야채 샐러드 & 포테이토 샐러드는 여성 & 수도권에서 강세

- 건강을 중시하는 소비 트렌드 반영

📌 한국 HMR 시장과 비교하면?

✔ 한국도 편의점 도시락 & 삼각김밥(주먹밥) 시장 강세 → 일본과 유사한 소비 패턴

✔ 한국은 즉석식 컵라면 & 밀키트 선호도 높음 → 일본보다 면류 소비가 더 활성화

✔ 한국도 샐러드·건강식 제품 증가 추세 → 일본 소비 트렌드와 유사한 흐름

✅ ◆ 1~6위 품목은 남녀 공통적으로 동일 → 1위 도시락(弁当), 2위 주먹밥(おにぎり)

✅ ◆ 7위 이하 품목은 남녀 간 순위 차이는 있지만, 1~10위 제품군은 동일

✅ ◆ 지역별 소비 패턴 차이

- 수도권 제외 모든 지역 → 1위 도시락, 2위 주먹밥

- 수도권만 다르게 → 1위 주먹밥, 2위 도시락

- 수도권 & 홋카이도 → 닭튀김(鶏の唐揚げ) 3위 → 긴키·중부권에서는 4위

📌 「2024년판惣菜백서 확대 편집판」에서는 성별·지역별뿐만 아니라, 시간대·용도별 소비 데이터도 포함

1️⃣ 惣菜 구매 금액의 대부분이 '3,000엔 미만' → 일반 소비 중심

- 소비자의 70% 이상이 월 3,000엔 미만의惣菜 소비

- 편의점惣菜 & 슈퍼惣菜을 중심으로 경제적인 가격대 제품 선호

2️⃣ 남성이 여성보다 고가惣菜 소비 비율 높음 (5,000엔 이상 소비 비율: 남성 11.5%, 여성 7.7%)

- 남성 소비자가 도시락·고급惣菜 등을 더 많이 소비하는 경향

- 여성 소비자는 저가惣菜(1,000엔 미만) 소비 비율이 높음

3️⃣ 지역별 소비 패턴 차이

- 수도권(도쿄) → 5,000엔 이상 고가惣菜 소비 비율 가장 높음

- 중부권(나고야) → 3,000~5,000엔 미만 소비 비율이 높은 편 (고급惣菜 소비 비중 높음)

- 긴키권(오사카) & 홋카이도 → 상대적으로 저렴한惣菜 소비 비율 높음

📌 한국 HMR 시장과 비교하면?

✔ 한국도 1~3만 원(3,000엔 미만) 가격대의 HMR 소비가 가장 많음 → 일본과 유사한 패턴

✔ 한국은 배달·밀키트 시장이 커서 일본보다 고가 소비층이 더 많을 가능성

✔ 일본은 수도권(도쿄)에서 고가惣菜 소비가 많지만, 한국은 서울 & 수도권 중심으로 유사한 트렌드

📊 일본惣菜(중식) 소비자의 월평균 구매 금액 – 요약

✅ ◆ 남녀별 구매 금액 차이

- "1,000엔 미만" 소비 → 여성 비율이 남성보다 9.8%P 높음

- "5,000엔 이상" 소비 → 남성 비율이 여성보다 7.2%P 높음

✅ ◆ 지역별 구매 패턴 차이

- 모든 지역에서 "3,000엔 미만" 소비층이 전체의 70% 이상 차지

- "5,000엔 이상" 고가 소비층 비율 → 수도권(도쿄) & 중부권(나고야)에서 가장 높음

1️⃣ 여성 소비자는 저가惣菜(1,000엔 미만) 소비 비율이 높음

- 편의점惣菜 & 슈퍼惣菜에서 저렴한 상품 선호

- 샐러드, 주먹밥, 간편식 위주 구매 가능성

2️⃣ 남성 소비자는 고가惣菜(5,000엔 이상) 소비 비율이 높음

- 고급 도시락, 정찬惣菜, 고기惣菜 등 높은 가격대 제품 소비 가능성

- 바쁜 직장인이 간편하게 고급惣菜 구매하는 패턴 예상

3️⃣ 대부분의 소비자가 월 3,000엔 미만惣菜 소비 → 가격 민감도가 높은 시장

- 경제적인惣菜(편의점惣菜, 슈퍼惣菜) 중심으로 소비

- 고급惣菜 시장은 특정 계층(수도권 & 중부권 중심)에서만 성장 가능

📌 한국 HMR 시장과 비교하면?

✔ 한국도 편의점惣菜 & 밀키트 시장에서 저가 제품이 강세 → 일본과 유사한 흐름

✔ 한국은 배달·밀키트 시장이 커서 일본보다 고가 소비층이 더 많을 가능성

✔ 일본은 수도권(도쿄) & 나고야에서 고가惣菜 소비가 많지만, 한국도 서울·수도권 중심으로 유사한 트렌드 예상

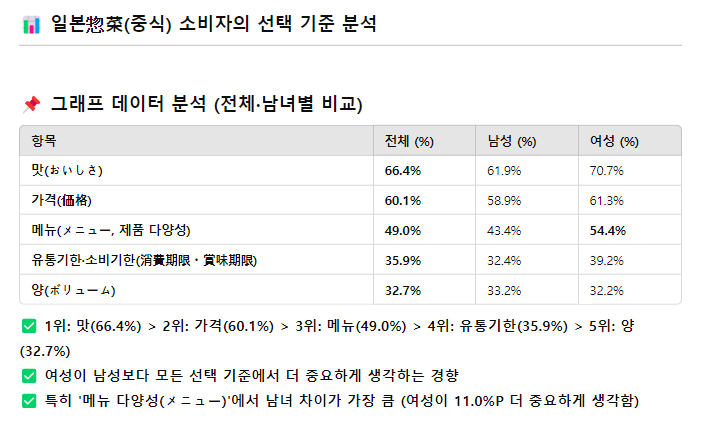

1️⃣ 惣菜 구매 시 가장 중요한 요소 → '맛(おいしさ)' (66.4%)

- 소비자들은 가격보다도 '맛'을 가장 중요한 선택 기준으로 인식

- 고급惣菜 시장에서 맛의 차별화가 핵심 경쟁 요소가 될 가능성

2️⃣ '가격(価格)'이 2위 (60.1%) → 경제적인惣菜 시장도 여전히 중요

- 일본惣菜 시장이 경제형惣菜(편의점惣菜·슈퍼惣菜) 중심으로 유지되는 이유

- 고급惣菜 시장은 일부 소비자층(수도권 & 중부권)에서 성장 가능성 있음

3️⃣ 여성이 남성보다 선택 기준을 더 엄격하게 평가 → 특히 '메뉴 다양성(メニュー)' 중시

- 여성 소비자는 다양한惣菜 옵션을 선호 (샐러드, 건강식惣菜 등 다양한 메뉴 요구)

- 남성 소비자는 상대적으로 단순한 제품 선택 패턴 (도시락, 튀김惣菜 등 인기)

4️⃣ 유통기한·소비기한(消費期限・賞味期限)을 중요하게 생각하는 소비자도 상당수 존재 (35.9%)

- 편의점惣菜·슈퍼惣菜에서 신선도가 중요한 구매 요소

5️⃣ 양(ボリューム)은 상대적으로 낮은 선택 기준 (32.7%)

- 일본惣菜 소비자는 양보다 맛과 가격을 더 중요하게 여김

📌 한국 HMR 시장과 비교하면?

✔ 한국도 '맛'과 '가격'이 가장 중요한 구매 기준 → 일본과 유사한 소비 패턴

✔ 한국은 배달 시장이 커서 '메뉴 다양성'도 중요 → 일본과 비슷한 트렌드 예상

✔ 한국도 편의점·슈퍼惣菜에서 '유통기한·소비기한' 중요성 증가 → 신선한 제품 강조 전략 필요

📊 일본惣菜(중식) 소비자의 선택 기준 – 요약

✅ ◆ 소비자가惣菜을 선택하는 기준

- 1위: 맛(おいしさ)

- 2위: 가격(価格)

- 3위: 메뉴 다양성(メニュー)

- 4위: 유통기한·소비기한(消費期限・賞味期限)

- 5위: 양(ボリューム)

✅ ◆ 여성 소비자가 대부분의 기준에서 남성보다 더 중요하게 인식

- 특히 '메뉴 다양성(メニュー)'에서는 남성보다 11%P 더 높은 관심

📌 「2024년판惣菜백서 확대 편집판」에서는 성별·지역별 소비 패턴뿐만 아니라, 2021~2024년까지의 시계열 데이터도 포함

📌 주요 분석 포인트

1️⃣ '맛(おいしさ)'이 가장 중요한 선택 기준 (1위)

- 가격보다도 '맛'이 소비자의 최우선 선택 요소

- 고급惣菜 시장에서 맛의 차별화가 중요한 경쟁 요소로 작용 가능

2️⃣ '가격(価格)'이 2위 → 경제적인惣菜 시장도 중요함

- 일본惣菜 시장이 경제형惣菜(편의점惣菜·슈퍼惣菜) 중심으로 유지되는 이유

- 고급惣菜 시장은 일부 소비자층(수도권 & 중부권)에서 성장 가능성 있음

3️⃣ 여성이 남성보다 '메뉴 다양성(メニュー)'을 더 중시 (11%P 차이)

- 여성 소비자는 다양한惣菜 옵션을 선호 (샐러드, 건강식惣菜 등 다양한 메뉴 요구)

- 남성 소비자는 상대적으로 단순한 제품 선택 패턴 (도시락, 튀김惣菜 등 인기)

4️⃣ 유통기한·소비기한(消費期限・賞味期限)을 중요하게 생각하는 소비자도 상당수 존재 (4위, 35.9%)

- 편의점惣菜·슈퍼惣菜에서 신선도가 중요한 구매 요소

5️⃣ 양(ボリューム)은 상대적으로 낮은 선택 기준 (5위, 32.7%)

- 일본惣菜 소비자는 양보다 맛과 가격을 더 중요하게 여김

📌 한국 HMR 시장과 비교하면?

✔ 한국도 '맛'과 '가격'이 가장 중요한 구매 기준 → 일본과 유사한 소비 패턴

✔ 한국은 배달 시장이 커서 '메뉴 다양성'도 중요 → 일본과 비슷한 트렌드 예상

✔ 한국도 편의점·슈퍼惣菜에서 '유통기한·소비기한' 중요성 증가 → 신선한 제품 강조 전략 필요

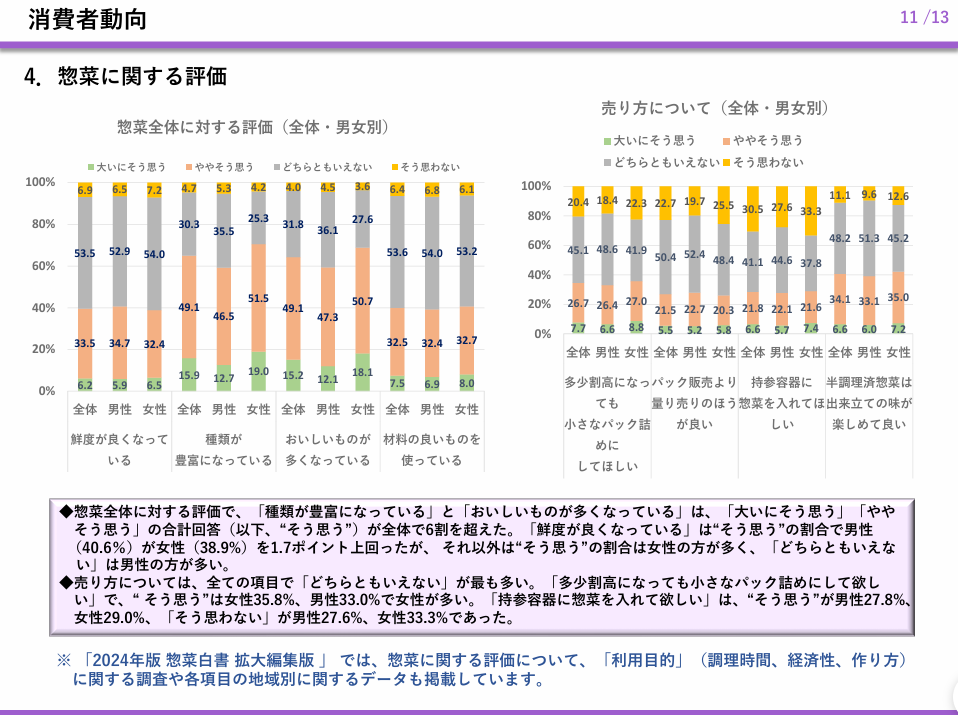

📌 주요 분석 포인트

1️⃣ 惣菜의 종류 다양성과 맛이 소비자들에게 가장 긍정적으로 평가됨

- 惣菜 시장에서 신메뉴 출시 & 다양한 제품 라인업이 중요한 요소

- 소비자들은惣菜의 '맛'에 대해 비교적 긍정적인 인식을 가지고 있음

2️⃣ 惣菜의 신선도 및 원재료 품질에 대한 소비자 인식은 상대적으로 낮음

- '신선도 개선'이 필요하다고 생각하는 소비자가 많음 (40.6%)

- HMR 및惣菜 시장에서 '신선한 원재료 사용'을 강조하는 마케팅 전략 필요

3️⃣ 여성 소비자가 남성보다惣菜의 품질에 대한 기대가 높음

- 여성은 '좋은 원재료 사용(41.2%)'과 '신선도(42.1%)'를 중요하게 생각

- 프리미엄惣菜 시장에서는 여성 소비자를 타깃으로 한 고급 제품 개발이 유리할 가능성

📌 한국 HMR 시장과 비교하면?

✔ 한국도 '종류 다양성'과 '맛'이 중요한 요소 → 일본과 유사한 소비 패턴

✔ 한국 소비자들도 '신선한 원재료 사용'과 '즉석惣菜의 품질'에 대한 기대 증가 중

✔ 한국은 일본보다 '소량 포장' 제품 선호도가 높을 가능성 → 1인 가구 증가 영향

📌 주요 분석 포인트

1️⃣ 惣菜의 판매 방식에서 '소량 포장' 선호도는 높지 않음

- '소량 패키지 판매' 선호도는 전체 소비자의 20.4%에 불과

- 단, 여성 소비자들은 '소량 판매' 요구가 더 강함 (22.7%)

2️⃣ 소비자들은 '즉석惣菜'의 품질을 가장 중요하게 평가 (31.1%)

- 즉석惣菜(HMR) 시장에서 '갓 만든 신선한 맛'을 유지하는 것이 중요

- 남성이 여성보다 즉석惣菜의 신선한 맛을 기대하는 비율이 높음 (33.0%)

3️⃣ 이동 중 간편하게 먹을 수 있는惣菜을 원하는 소비자 비율은 27.6%

- 일본에서도 '이동 중 섭취'에 대한 니즈가 존재하지만, 절대적이지는 않음

- 도시락 및 편의점惣菜 소비자가 일정 비율 존재할 가능성

📌 한국 HMR 시장과 비교하면?

✔ 한국은 1인 가구 증가로 인해 '소량 패키지' 제품 선호도가 더 높을 가능성

✔ 한국도 즉석惣菜 시장에서 '신선한 맛'이 중요한 차별화 요소 → 일본과 유사한 소비 트렌드

✔ 한국은 배달 시장이 발달해 '이동 중 섭취'에 대한 요구는 상대적으로 낮을 가능성

✅ ◆惣菜(중식) 전체 평가

- "종류가 풍부해지고 있다(種類が豊富になっている)" & "맛있는 것이 많아지고 있다(おいしいものが多くなっている)" → 긍정적인 평가(대체로 그렇다 + 다소 그렇다)의 합산 비율이 60% 이상

- "신선도가 좋아지고 있다(鮮度が良くなっている)" → 긍정 응답 비율이 남성(40.6%) > 여성(38.9%)

- 하지만 대부분의 평가에서 여성 소비자가 남성보다 더 긍정적인 응답 비율이 높음

- "그렇다고 할 수 없다(どちらともいえない)" 응답은 남성이 더 많음

✅ ◆惣菜 판매 방식에 대한 평가

- "다소 가격이 비싸더라도 소량 포장을 원한다(多少割高になっても小さなパック詰めにして欲しい)" → "그렇다" 응답 비율: 여성(35.8%) > 남성(33.0%)

- "개별 용기에惣菜을 담아 판매해 줬으면 좋겠다(持参容器に惣菜を入れてほしい)" → "그렇다" 응답 비율: 남성(27.8%) > 여성(29.0%)

- "그렇지 않다(そう思わない)" 응답 비율은 남성(27.6%) > 여성(33.3%)

📌 「2024년판惣菜백서 확대 편집판」에서는惣菜의 평가, 소비 목적, 조리 시간, 경제성, 조리 방법 등에 대한 지역별 데이터를 포함

📌 주요 분석 포인트

1️⃣ 惣菜의 '종류 다양성(60% 이상)'과 '맛(60% 이상)'이 가장 긍정적인 평가 요소

- 소비자들은惣菜의 메뉴가 풍부해지고, 맛이 좋아졌다고 인식

- 이 두 가지 요소가惣菜 시장에서 중요한 마케팅 포인트가 될 가능성

2️⃣ 惣菜의 '신선도'와 '좋은 원재료 사용'에 대한 기대는 상대적으로 낮음

- 남성이 여성보다 '신선도' 개선에 대한 긍정 평가 비율이 높음 (40.6% vs. 38.9%)

- 하지만 여성은 전반적으로惣菜의 품질에 대한 기대 수준이 더 높음

3️⃣ 惣菜의 판매 방식에서 '소량 포장'에 대한 선호는 여성 소비자가 더 높음

- 여성이 남성보다 '소량 포장'과 '소분 판매'에 대한 니즈가 큼

- 반면, 남성 소비자는 '즉석惣菜'의 신선한 맛을 중요하게 생각하는 경향

📌 한국 HMR 시장과 비교하면?

✔ 한국도 '종류 다양성'과 '맛'이 중요한 요소 → 일본과 유사한 소비 패턴

✔ 한국 소비자들도 '신선한 원재료 사용'과 '즉석惣菜의 품질'에 대한 기대 증가 중

✔ 한국은 일본보다 '소량 포장' 제품 선호도가 높을 가능성 → 1인 가구 증가 영향

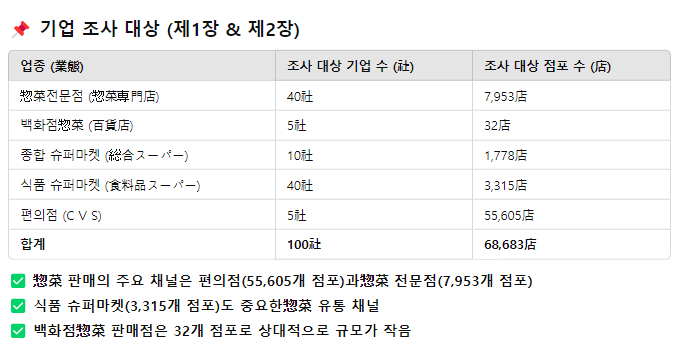

📊 일본惣菜(중식) 시장 조사 대상 – 분석

조사에 협력한 주요 기업 (제3장)

반찬 관련 기업 리스트

- 주식회사 쿡참

- 주식회사 델리카트슨

- 주식회사 델리모

- 주식회사 무라푸드

- 주식회사 한큐델리카

- 주식회사 히라이 홀딩스

- 플렉스 그룹

- 주식회사 야오코

- 주식회사 록 필드

- 와라베야니요 홀딩스 주식회사

✅ 일본 주요 반찬 기업이 조사에 협력

✅ 델리카(델리카) 및 슈퍼마켓 반찬 관련 기업 포함됨

'외식서당' 카테고리의 다른 글

| 식품 업계의 현재와 2024년 트렌드 (3) | 2025.02.28 |

|---|---|

| 성공적인 메뉴 개발의 비결은? 주의해야 할 점도 설명 (0) | 2025.02.28 |

| 음식점의 상품 개발: 신메뉴 힌트 (0) | 2025.02.27 |

| 식품 트렌드 예측 & 푸드 크리에이터가 주목하는 것 2025 (1) | 2025.02.27 |

| 반찬(중식) 및 밥 시장 조사 실시(2024년) (0) | 2025.02.27 |